Cómo declarar las apuestas deportivas en la Renta

Sabemos que ganar dinero con las apuestas deportivas es muy complicado. Desde Legalbet.es intentamos que cada usuario forme parte de ese pequeño porcentaje que consigue ganar, pero no todo es camino de rosas...

Los beneficios de las apuestas deportivas, como todo ingreso o beneficio, no está exento de tributación. Debe declararse en el IRPF (Impuesto sobre la Renta de las Personas Físcias), pero tiene algunas peculiaridades.

¿Estoy obligado a declarar todo mi beneficio?

Debemos diferenciar entre la obligación de declarar con la obligación de pagar impuestos. La obligación de declarar los beneficios de apuestas deportivas está vigente desde el primer euro de beneficio, según el artículo 96.2 LIRPF, que dispone lo siguiente - no tendrán que declarar (es decir, están exentos de declarar) los contribuyentes que obtengan rentas procedentes exclusivamente de las siguientes fuentes, en tributación individual o conjunta:

- Rendimientos íntegros del trabajo, con el límite de 22.000 euros anuales: las ganancias de las apuestas se consideran ganancia y pérdida patrimonial, NO rendimiento del trabajo.

- Rendimientos íntegros del capital mobiliario y ganancias patrimoniales sometidos a retención o ingreso en cuenta: en este caso tampoco se aplican los beneficios derivados de apuestas deportivas.

Por lo tanto, están obligados a declarar todos los contribuyentes que obtengan más de 1.000€ al año sumando todas sus rentas. No obstante, la obligación de declarar no es lo msimo que la obligación de pagar impuestos. Pongamos un par de ejemplos:

- Caso 1: Percibes un salario de 25.000€ anuales, y has ganado 400€ apostando. Deberás presentar la declaración de la renta, incluyendo tus ganancias del juego. Luego dependerá de tus condiciones personales que tengas que tributar o no.

- Caso 2: No percibes ningún salario ni rendimiento, y has ganado 900€ apostando. No estás obligado a presentar la declaración de la renta (ni a tributar por ello).

¿Cuánto declaro? ¿Cómo calculo las ganancias?

Este tema quizá sea uno de los más confusos. Antes de nada decirte que los beneficios se tienen en cuenta por año natural. Desde el 1 de Enero, hasta el 31 de Diciembre. No es tu saldo en la casa de apuestas, ni tus retiradas, ni las cantidades apostadas... Es mucho más sencillo.

Beneficio neto global. Contando los bonos liberados, tus ganancias, y descontando tus ingresos.

Ejemplo: Alejandro ingresa 500€ en Suertia en Enero. Le dan 450€ de bono, que libera y convierte en saldo real. El 31 de Diciembre, tiene en su cuenta de Suertia 1800€. ¿Debe declarar esos 1.800€? No. Deberá declarar el beneficio neto. Es decir: 1800€ (saldo) - 500€ (ingresos) = 1.300€

Cabe destacar también que si utilizas varias casas de apuestas, debes hacer el cálculo de todas. Si por ejemplo en una ganas 1.000€, en otra pierdes 700€, en otra ganas 200€, y en otra pierdes 100€, tu balance anual será de +400€ (1000-700+200-100)

Hoy en día las casas de apuestas lo ponen mucho más fácil, ya que la mayoría tienen a disposición de los usuarios el balance anual, por lo que no hay más que consultarlo en tu perfil de la cuenta o pedirlo a la casa de apuestas, y te dirán cual ha sido tu beneficio neto anual.

¿Cuanto tendré que pagar a Hacienda?

Una vez que ya ha quedado todo claro, queda la parte que nadie quiere saber. Cuanto habrá que pagar a Hacienda por las ganancias obtenidas.

Recordar que todos los españoles cuentan con un mínimo personal y familiar de 5550€. Esto significa que hasta esa cantidad no se tributará nada, está exento. Si ganas 5400€ con las apuestas (y no trabajas ni obtienes más beneficio en todo el año), no tendrás que pagar nada, aunque sí tengas que declararlo.

Después, el porcentaje a pagar dependerá del resto de tus ingresos y de la cantidad total que declares en el IRPF. Los tramos de porcentaje estatal son los siguientes (variables cada año, porcentaje aproximado), a esto habría que añadir la cuota autonómica, que variará notablemente según la Comunidad Autónoma en la que nos encontremos.

|

Base imponible

|

Porcentaje

|

|

0 a 12.450€

|

19%

|

|

12.450€ a 20.200€

|

24%

|

|

20.200€ a 35.200€

|

30%

|

|

35.200€ a 60.000€

|

37%

|

|

60.000€ en adelante

|

45%

|

Vale, lo he pillado todo. ¿Cómo lo hago? ¿Cómo lo añado a mi IRPF?

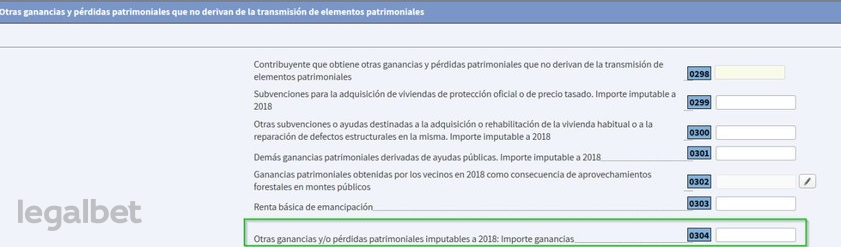

Este último paso es muy sencillo. Una vez que tengas todas tus cuentas hechas y sepas exactamente cual es tu beneficio neto anual, deberás añadirlo en la casilla del IRPF correspondiente. Para la declaración actual (que será la de 2020), la casilla es la 304 ("Otras ganancias y/o pérdidas patrimoniales imputables a 2020"). Es tan sencillo como añadir en esa casilla la cantidad (IMPORTE NETO), y se rellenará automáticamente también la casilla 289 (que es la correctamente técnicamente).

Y esto es todo, os dejamos también un pequeño FAQ con preguntas que os puedan surgir. Si tenéis más dudas, tenéis a vuestra disposición nuestra sección "Pregunta - respuesta" donde estaremos encantados de responder a vuestras preguntas.

No, no se pueden deducir las pérdidas del juego online. Si su saldo anual es negativo, no podrás añadirlo al IRPF para deducirlo de otros ingresos. Tampoco podrá ser tenido en cuenta para el año siguiente.

Si. Aunque no lo hayas retirado, es dinero que está a tu nombre y es tuyo.

Si, ya que es una cantidad de dinero que pasa a estar asignada a tu nombre y ser tuya.

Hacienda puede hacer una inspección y si descubre que tienes ingresos sin declarar, deberás pagar la cantidad defraudada además de una multa que es del 50 al 150% de tus beneficios netos.

ACTUALIZADO - 2024